进项税额报错,需关注税号录入准确性,核对发票信息,及时更正错误,确保税务合规,避免经济损失。

在撰写关于进项税额报错的文章时,我们需要首先理解进项税额的概念及其在税务处理中的重要性,进项税额是指企业在购进货物、接受服务以及进行生产过程中支付的增值税,按照税法规定,这部分税额可以在销售时抵扣相应的销项税额,在实际操作中,企业可能会遇到各种报错问题,以下是对进项税额报错的详细分析:

增值税是我国税收体系的重要组成部分,实行进项税额与销项税额的抵扣制度,企业在进行税务申报时,需准确计算进项税额,以便正确抵扣销项税额,降低税负,实际操作中,企业可能会遇到进项税额报错的问题,这给企业的税务处理带来了一定的困扰。

以下是关于进项税额报错的常见原因及解决方法:

1、发票信息错误

企业在录入进项发票信息时,可能会出现以下错误:

(1)发票代码或号码填写错误:这种情况下,企业需要仔细核对发票原件,确保信息准确无误。

(2)发票日期填写错误:发票日期应与实际交易日期一致,否则可能导致报错。

(3)金额、税额填写错误:企业应仔细核对发票上的金额、税额,确保录入的数值正确。

解决方法:企业应加强发票管理,提高财务人员的业务素质,确保发票信息的准确性。

2、抵扣规则不熟悉

企业在进行进项税额抵扣时,需遵循税法规定的抵扣规则,以下是一些常见的抵扣规则:

(1)一般纳税人可以抵扣进项税额,小规模纳税人不得抵扣。

(2)购进的货物、接受的服务必须与企业生产经营相关。

(3)用于简易计税方法计税项目、免税项目、集体福利或个人消费的购进货物、接受服务,不得抵扣进项税额。

(4)购进的固定资产、无形资产、不动产等,进项税额可以一次性抵扣。

解决方法:企业应加强对税法的了解,熟悉抵扣规则,避免因抵扣不当导致报错。

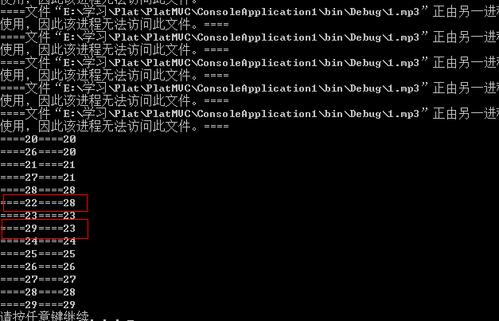

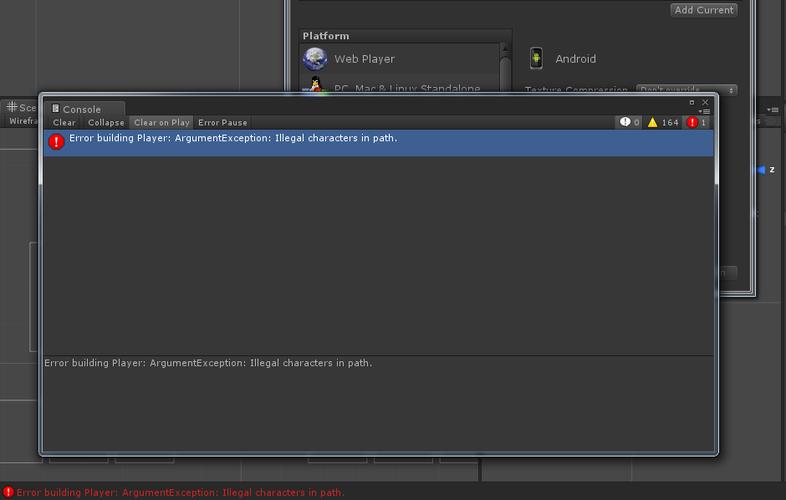

3、系统问题

在使用税务申报系统进行进项税额申报时,可能会遇到以下问题:

(1)系统数据错误:企业应及时检查系统数据,确保与实际业务一致。

(2)系统升级或维护:在系统升级或维护期间,企业可能无法正常进行申报,需关注官方通知,合理安排申报时间。

(3)网络故障:企业应确保网络畅通,避免因网络问题导致申报失败。

解决方法:企业应选择稳定的税务申报系统,并关注系统升级、维护通知,确保申报顺利进行。

4、税务机关审核问题

在税务机关审核进项税额时,可能会发现以下问题:

(1)发票真实性审核:税务机关会核实发票的真实性,如发现虚假发票,将导致进项税额无法抵扣。

(2)业务真实性审核:税务机关会审查企业购进货物、接受服务的真实性,如发现虚开发票等违规行为,将影响进项税额抵扣。

解决方法:企业应规范经营,确保业务真实性,避免因税务机关审核问题导致进项税额报错。

进项税额报错给企业带来了诸多不便,为避免此类问题,企业应加强发票管理,提高财务人员的业务素质,熟悉税法规定,确保税务申报的准确性,企业还应密切关注税务政策变化,及时调整税务处理策略,降低税收风险,通过以上措施,企业可以有效避免进项税额报错,确保税务申报工作的顺利进行。